年齢確認が必要なコンビニ決済、後払いサービスなどで活躍!

厄介な「オンラインサービス利用者の本人確認」 事業者の悩みを解決する新たな仕組みとは?

このコンテンツは日経BPの許可により、2024年に「日経ビジネス電子版」に掲載された記事体広告より抜粋、再編集して作成したものです。禁無断転載

SPEAKER 話し手 ※所属・役職名等は取材当時のものです。

NEC

長井 嘉子

第二金融ソリューション統括部

デジタルトラストグループ

主任

浦辺 将護

第二金融ソリューション統括部

デジタルトラストグループ

ビジネスプロデューサー

千葉 博司

第二金融ソリューション統括部

シニア営業主幹

佐伯 尚美

第二金融ソリューション統括部

デジタルトラストグループ

ディレクター

株式会社 三菱UFJ銀行

菊池 友樹氏

デジタルサービス企画部

DX室 新事業グループ

調査役

南里 瑶子氏

デジタルサービス企画部

DX室 新事業グループ

調査役

オンラインの本人確認をいかに簡素化・効率化するか

社会のデジタル化が加速する中、様々なサービスや手続きのオンライン化を求める人が増えている。利用者の声を受け、これまで対面で提供してきたサービスをオンライン化した事業者は少なくないだろう。

オンラインサービスを展開・運営していく上で検討事項になるのが、利用者の「本人確認」をどう行うかということである。

利用者と直接会うことがないオンラインサービスでは、「身分証のコピーを郵送してもらう」「画像データをアップロードしてもらう」といった方法が一般的だ。しかし、これは利用者側にとって面倒な上、実施環境の限られる作業といえる。例えば、「移動中の電車内で身分証を撮影し、アップロードする」という作業に抵抗感を覚える人は多いはずだ。

また実は、事業者側の負担も大きい。撮影時のかすれや歪みが原因で身分証をうまく読み取れないケースが2~3割もあり、利用者とやり取りを繰り返す必要性が生じるからだ。郵送/アップロードされた身分証が偽造されたものでないかをチェックする必要もある。こちらは、よりクリティカルな事業継続リスクにつながるものといえるだろう。これらを未然に防ぐため、専任の対応スタッフを配備している企業もあるようだ。

そんな中、身分証レスで本人確認を実現する仕組みが登場し、注目を集めている。

例えば、「toto」などのスポーツくじを運営する日本スポーツ振興センター(JSC)は、コンビニ決済利用者の年齢確認にこの仕組みを活用することで、未成年者によるくじ購入を抑止している。また、ある後払い決済事業者は、この仕組みでユーザー登録手続きを簡素化し、利用者拡大につなげようとしている。さらに、保険加入希望者向けの非対面の本人確認手段として、採用を検討している保険会社もあるという。

これらの組織が採用/検討している仕組みとはどのようなものなのか? また、活用することで事業者はどんなメリットを得られるのか? 仕組みの開発・提供に携わるNECと三菱UFJ銀行のキーパーソンに聞いた。

金融機関が持つ情報を使って、簡単に本人確認を実現する

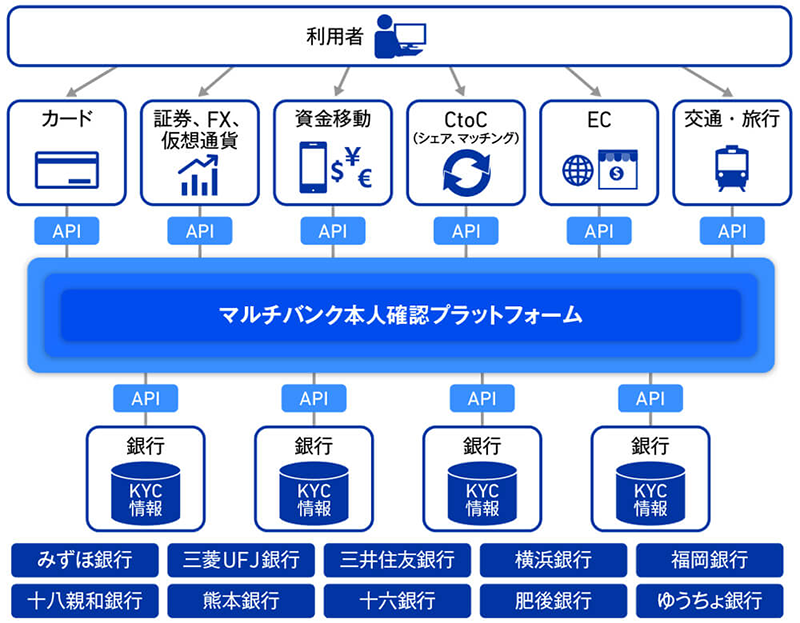

企業・組織で採用が進む、新しいオンライン本人確認の仕組み――。それが、NECの「マルチバンク本人確認プラットフォーム」だ(図1)。

各事業者は、このプラットフォームとAPI接続するだけで参画する金融機関が保有する情報を基にした本人確認が行えるようになる。金融機関の要件を満たす高度なセキュリティーも特徴だ

銀行が保有する本人確認済情報(氏名、住所、生年月日など)を、本人の同意を得た上でオンラインサービス事業者に提供する。いわゆるeKYC(electronic Know Your Customer:電子本人確認)サービスである。

「NECのプラットフォームがハブになり、本人確認済情報を利用したい事業者と金融機関をつなぎます。金融機関が持つ真正性の高い情報で、確実な本人確認が簡単に行えます」とNECの長井 嘉子は説明する。金融機関のシステムやデータと直接つながる形にしないことで、情報漏洩などのリスクも低減している。

プラットフォームには既に三菱UFJ銀行、みずほ銀行、三井住友銀行、横浜銀行、十六銀行、福岡銀行、十八親和銀行、肥後銀行、熊本銀行、ゆうちょ銀行の10行が参加している(2024年2月現在)。保有する口座数は合計1億以上で、これは人口の約8割をカバーしている計算になるという。利用できる情報が多いほど、新規登録者の本人確認に適用できる確率が高まる。大半のユーザーに対応できることは、オンラインサービス事業者にとって大きな魅力といえるだろう。

使い方も簡単で、事業者のシステムとマルチバンク本人確認プラットフォームをAPIで接続するだけだ。「同じことをオンラインサービス事業者様が独自にやろうとすると、各金融機関のシステムと自社システムを個別につなぐ必要があります。この方法は非常に多くの手間とコスト、時間がかかる上、仕組みの継続的な運用も必要になります。当社のプラットフォームを利用すれば、それらの負荷やコストは大幅に削減できます」とNECの浦辺 将護は強調する。

身分証画像の読み取り不可よる手戻りが「ゼロ」に

ほかにも、サービス事業者は多くのメリットを享受できる。大きいのは、身分証の郵送/アップロードでは避けられなかった手戻りを大きく削減できることだ。

「本人確認済情報はテキスト形式で提供されるため、画像の読み取り可否に起因する手戻りはゼロになります。画像を保管する事務負担やコストも不要になるでしょう」とNECの千葉 博司は言う。手戻りに対応するための担当者や部署を設置する必要はなくなり、その分のリソースをサービスの強化・改善に充てられるようになるだろう。

テキストデータで提供される本人確認済情報は照合処理以外にも活用可能だ。例えば、サービス申し込みフォームの氏名、住所、生年月日欄などに本人情報をあらかじめ入力しておく仕組みを構築すれば、利用者は一から情報を入力せずに済むようになる。「これは入力ミスの予防にもつながります。ユーザビリティーを高めることで、一層の事業者サービスの利用拡大につなげることができるはずです」とNECの佐伯 尚美は話す。

このプラットフォームには参画する銀行側も大きな期待を寄せている。三菱UFJ銀行の菊池 友樹氏は次のように語る。

「様々な金融機関の情報に一度にアクセスできるNECのプラットフォームは、サービス事業者にとって非常に魅力的なものだと思います。eKYCというジャンルのサービスの知名度アップに貢献してくれるものとして、利用者のすそ野拡大にも期待しています」

金融機関が保有する情報は非常にセンシティブなものであり、これを外部と接続する仕組みには、高い安全性と信頼性が求められる。その点、高度なセキュリティー対策を施したNECのプラットフォームであることは、金融機関側の安心材料にもなるだろう。

今後、本人確認はさらに多くのサービスで

重要になっていく

加えて金融機関側も、本人確認済情報の質を保つための取り組みを実施している。情報の“鮮度”を保つための利用者への通知や、情報発信はその一例だ。

「三菱UFJ銀行では、ネットバンキングユーザーにメールやバナーを配信し、登録情報の再確認を定期的に促すことで結婚や引っ越しなどによる変更情報をアップデートしてもらっています。このような、銀行業務自体の効率化・改善に向けた活動が、そのままこのプラットフォームの信頼性向上、情報照合時のアンマッチ削減につながるものだと考えています」と三菱UFJ銀行の南里 瑶子氏は紹介する。

なお、昨今は、なりすましによる詐欺、SNSの匿名アカウントを悪用した誹謗中傷などが社会問題化し、匿名サービスでも一定レベルの本人確認や年齢確認を求める機運が高まりつつある。

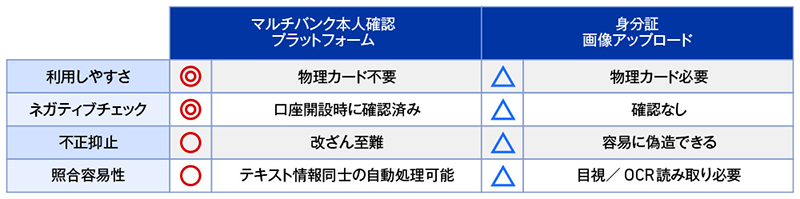

「このような流れを受けて、これからは、法律上は本人確認や年齢確認が必須ではないサービスにおいても、マルチバンク本人確認プラットフォームのような仕組みへのニーズが高まると考えています。先手を打って採用することで、安全性・透明性を高める手段になるでしょう。ぜひ多くの事業者様にご検討いただきたいですね」と佐伯は述べる(図2)。

本文で紹介したメリットのほか、情報の改ざんリスクが低く、不正抑止につなげることができるのもメリットといえる。独立行政法人情報処理推進機構によって運営されるDigital Architecture Design Center(DADC)が定義する身元確認の保証レベルにおいても銀行API連携は身分証画像アップロードよりも厳格性が高い手段とされている

NECは引き続き、全国の金融機関との連携を強化していく。地域銀行をはじめとする多様な金融機関の参画を促すことで、プラットフォームを利用する事業者/利用者のすそ野を一層広げたい狙いだ。

オンラインサービス事業者をはじめ、多彩な企業・組織から注目を集めるマルチバンク本人確認プラットフォーム。セキュアで利便性が高いその仕組みは今後、より一層多様なシーンで活用されていくことだろう。