デジタル化からの揺り戻し 第4回 ストリーミングサービス

厳しい選別が始まったストリーミングサービス業界

~コロナ禍後、人気エンターテインメントが向かう先~

Text:織田浩一

コロナ禍により急速に利用が広まったインターネット経由のストリーミングサービス。各社からのサービスが出揃い、競争が激化する中で市場には飽和感も漂う。次なる成長を求めて業界はどこへ向かうのか。最終回となる「デジタルからの揺り戻し」シリーズの第4回はストリーミングサービス業界について解説する。

SUMMARY サマリー

織田 浩一 氏

米シアトルを拠点とし、日本の広告・メディア企業、商社、調査会社に向けて、欧米での新広告手法・メディア・小売・AIテクノロジー調査・企業提携コンサルティングサービスを提供。著書には「TVCM崩壊」「リッチコンテンツマーケティングの時代」「次世代広告テクノロジー」など。現在、日本の製造業向けEコマースプラットフォーム提供企業Aperzaの欧米市場・テクノロジー調査担当も務める。

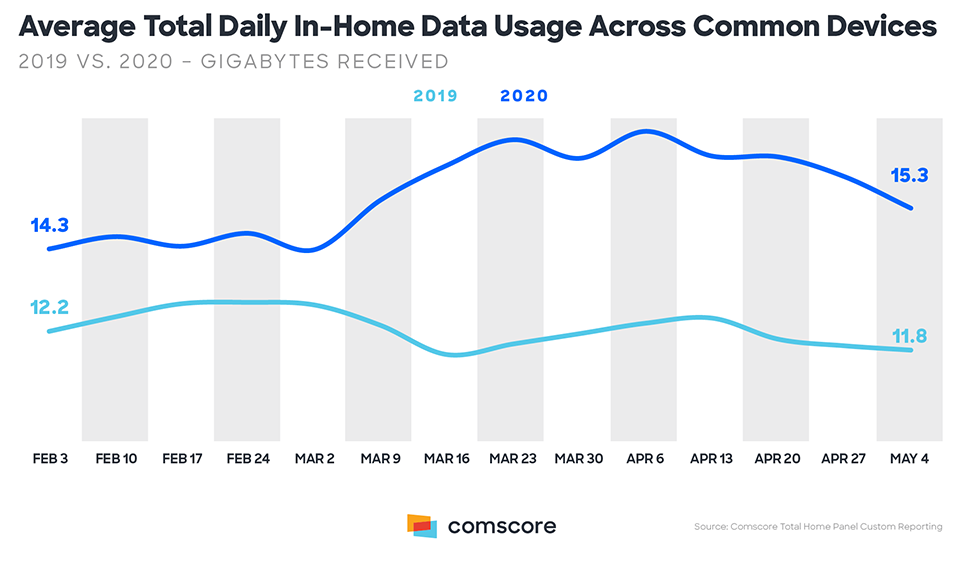

コロナ禍がもたらしたストリーミングブーム

以前の記事でも紹介した通り、コロナ禍のロックダウンは人々がオフィスや学校、映画館や買い物へ行くことのできない状況を生み出した。そのため、外出せずに日常の生活を営むことのできるデジタルメディアの利用が急速に広まり、習慣化した。その状況は下図で確認できる。消費者のメディア接触行動を調査するComscoreによる、米国世帯の毎日の平均利用データ量の推移を2019年と2020年の同じ週で比べたグラフである。コロナ前の2020年2月3日でも前年に比べて12.2ギガバイトから14.3ギガバイトへと伸びているものの、ロックダウン後の3月16日から急激に増化し、ほぼ倍のデータ利用量に達したことがわかる。

出典:Comscore: How COVID-19 is Changing the Way Americans Engage With Streaming Services

https://www.comscore.com/por/Insights/Blog/How-COVID-19-is-Changing-the-Way-Americans-Engage-With-Streaming-Services

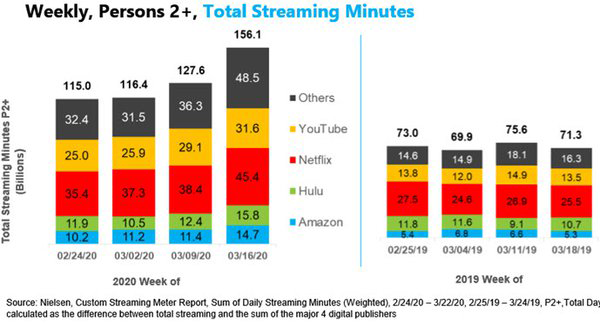

本題のストリーミングサービスでも、同様の傾向が顕著に示されている。メディア接触調査を行うNielsenの調査を見てみよう。アメリカにおける2歳以上の視聴者のストリーミングサービス総視聴時間について、同じように2020年と2019年を週別に比較したものだ。コロナ前の2020年当初でも前年同時期から1.5倍ほどに増えているが、ロックダウンが始まった3月16日の週では2倍以上に伸びている。

出典:TelevisionNewsDaily: Nielsen: Streaming's Share Of TV Time Leaps To 23%, Disney+ Drives Share Gain By 'Other' Platforms

インフレを機に変わった風向き

ストリーミングサービス業界では2019年から2020年にかけて、新しくかなりの数のサービスが出現した。2008年以前に誕生していたAmazon Prime Video、Netflix、Huluに加えて、2019年にはDisney+、Apple TV+などがローンチ。2020年のコロナ禍に入るとHBO Max、Peacock、Discovery+、Paramount+など新規参入組が続々と登場した。各サービスは独自のコンテンツを制作して差別化を図ったり、携帯電話会社と提携して携帯デバイスを買うとストリーミングサービスの契約料が数ヶ月無料になるというようなキャンペーンを展開したりと、多くの利用者を引きつけた結果、複数のサービスを利用する流れも生まれた。調査企業J.D.Powerによると

ストリーミングサービス業界のこうした状況に逆風が吹き始めたのは、インフレが高まってきた2021年頃からだろう。アメリカのインフレ率は2021年初頭から上がり始め、2021年6月には5.4%、2022年6月には9.1%とピークを迎え、住宅、エネルギー、食料などの価格が高騰した。その結果、消費者はストリーミングサービスにかける出費を見直そうと、サービスを厳しく吟味し始めたのである。

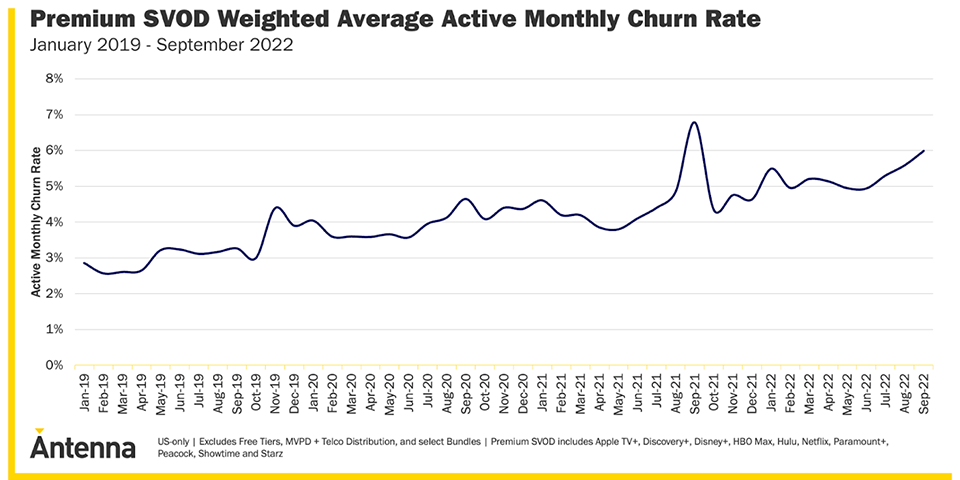

それを示すのがサブスクリプションサービス調査企業Antennaによる、下図のサブスクリプションストリーミングサービスの解約率の推移である。解約率は2019年始めの2.6%から毎年1ポイント程度上がり続けてきたが、Peacock、Discovery+、Paramount+が登場した2021年9月に急増し、その後も5〜6%台で推移している。

出典:Antenna: Antenna Q3 2022 SVOD Growth Report: As the World Churns

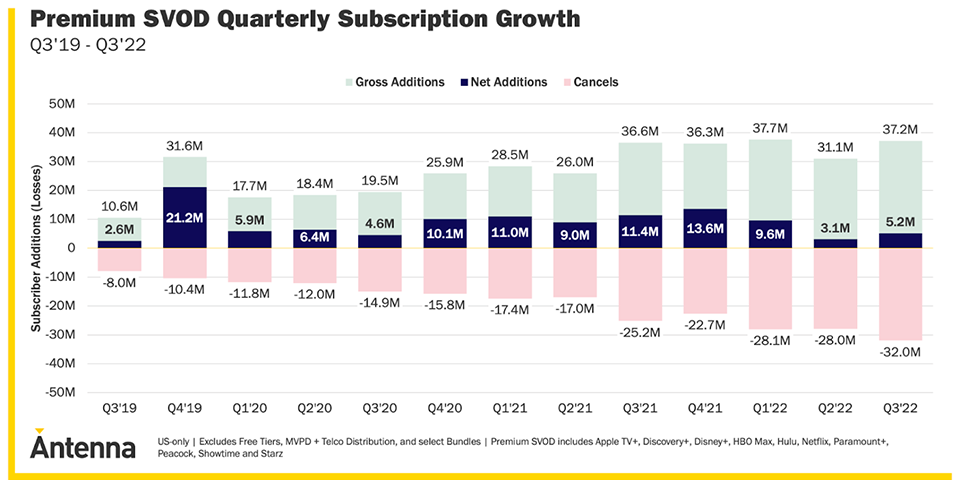

さらに、契約数の推移からは市場の飽和感を読み取ることができる。同じくAntennaが四半期ごとの総追加契約数と総解約数、そしてその差分(すなわち契約数の増減、下図の青い部分)を調査している。2019年第4四半期はDisney+のローンチにより2120万と大きな契約数増となり、2020年後半から2021年も順調な契約数の増加を守っていた。しかし、2022年に入ってからは増加の勢いが落ちている。Disney+のような業界を変革するような大型サービスがローンチされることは現状想定できない。ストリーミングサービス企業にとっては、膨らみ始めた解約数に苦しみながら新規契約を取り合う厳しい市場になりつつあることがわかる。

出典:Antenna: Antenna Q3 2022 SVOD Growth Report: As the World Churns

ここでも免れないレイオフ

好調時からの揺り戻しを受けた他のデジタルメディア業界と同じように、この業界でもストリーミングサービスの低迷によって、やはりレイオフが増えることとなった。Disneyの場合は、Disney WorldテーマパークやTVビジネスの弱さといった業績が振るわない要因もあるだろう。下記のリスト以外に、Warner Brothers Discoveryは2022年に2社が合併し、両グループのストリーミングサービスが統合され、1000人以上をレイオフしている。

| Disney 7,000人 | (全社員の3%) |

| Paramount 6,000人 | (米社員の25%) |

| Roku 600人 | (全社員の18%) |

| Netflix 450人 | (5%) |

| Vimeo 203人 | (17%) |

次の成長へ、打ち手はどこに?

財務体制を調整した後のストリーミングサービス企業が、どのように成長戦略を描いているのかを解説しよう。

1)サブスクリプション料金の値上げ

食品、エネルギー、運輸、住宅、医療などのインフレが進んでいるため、エンターテインメントサービスも値上げが可能という判断だろう。実際、ストリーミングサービスのサブスクリプション料金の値上げが急速に進んでいる。Disney+は2023年8月に料金を27%値上げした。系列のHuluも20%、ESPN+に至っては2022年年秋に43%の料金アップに踏み切ったばかりにもかかわらず、23年秋にさらに10%の上昇を予定している

2)広告収益の強化

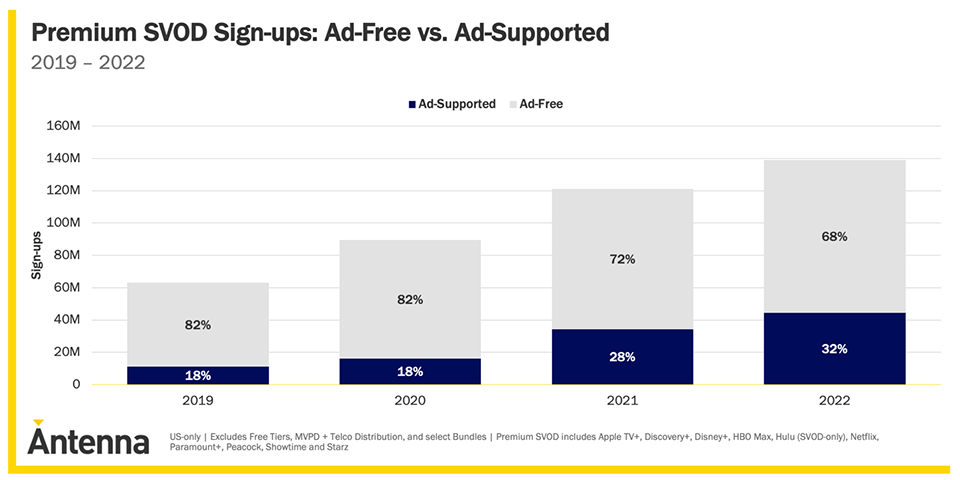

広告なしのサブスクリプション料金が値上げする一方で、広告が付く代わりに安い、または無料のサービスが徐々に増えている。

下図に見られるように、広告付きサービスの新規契約数は全体として増加の傾向が顕著である。

出典:Antenna: Why Ad-Supported Streaming Plans Are Here To Stay

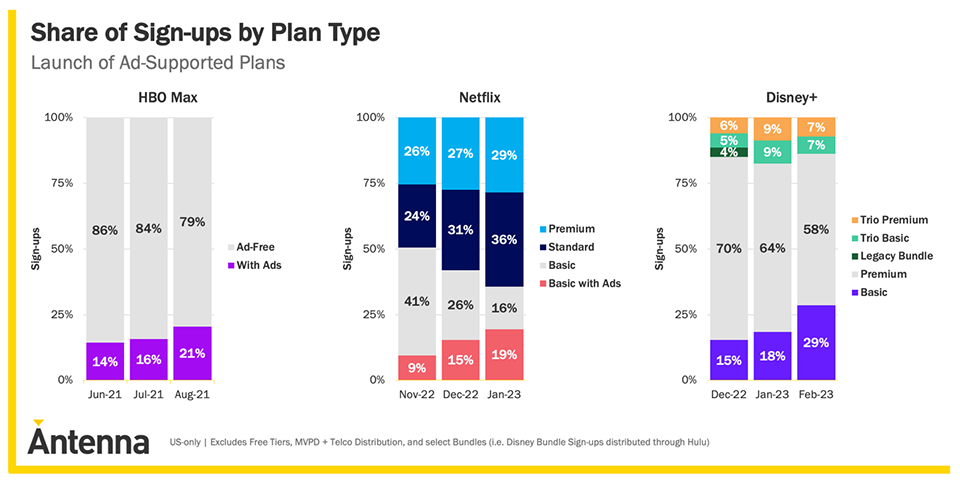

個別の代表的なストリーミングサービスを見てみよう。下図はHBO Max、Netflix、Disney+における料金体系別の新規契約数の割合を示したものである。HBO Max、Netflix、Disney+のいずれも、新規契約に占める広告付きプランの割合が上昇傾向にある。

出典:Antenna: The Launch of Ad-Supported Disney+ and The Rise of AVOD

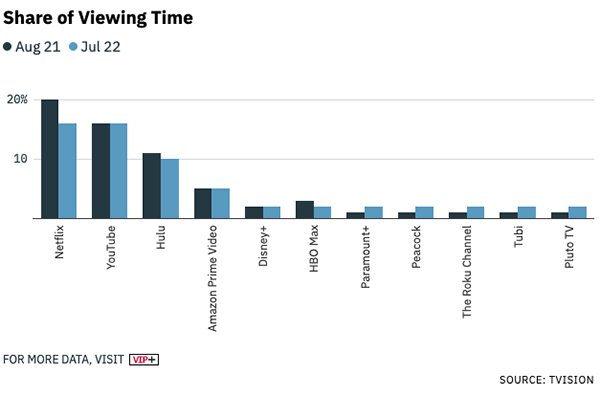

有料のストリーミングサービスから、広告付きの無料サービスへのシフトも見られる。下図はエンターテインメント業界誌Varietyによるサービスごとの視聴シェアを2021年8月と2022年7月で比較したものである。NetflixやHulu、HBO Maxなどがシェアを減らしている中で、広告付きの無料サービスであるTubiやPluto TVなどが市場における存在感はまだ小さいものの、視聴シェアを倍増させていることがわかる。

なお、Pluto TVは250チャネルのTVや映画、オンデマンドで10万時間分のコンテンツを用意しており、10言語で世界展開し6800万のユーザーを抱える無料サービスである。2019年に買収されて、Paramount Globalの一部となり、Paramount+とともに同グループの戦略的なストリーミングサービスとなっている。

業界では、インフレによる影響もあって、ユーザーあたりの月平均収益を上げるのにサブスクリプション課金だけでは限界があり、広告を重要な収益源とすることの認識が高まっている。デジタル広告市場が不振と言われる中でもTV広告予算がストリーミング広告にシフトしつつあるため、広告付きストリーミングサービスの高い収益力が期待されている。

3)Netflixによるパスワード共有狩り

Netflixが2023年2月からカナダ、ニュージーランド、ポルトガル、スペインを皮切りに、5月にはアメリカに広げたのが、家族や友人が同じパスワードを共有してのサービス利用を禁止する施策である。1つのログイン・パスワードは同じ世帯の中でのみで使えるものと定めた。そして、その世帯以外のユーザーをIPアドレスやデバイスIDなどで識別し、次の選択を迫る。元世帯のExtra Member(追加メンバー)として比較的安い月7.99ドルを支払い使い続けるか、新たに自分のアカウントを作るか(例えば広告入りBasicなら月6.99ドル、広告なしのプランではスタンダード:月15.49ドルかプレミアム:月19.99ドル)、という選択である。

Netflixは元々、多くの消費者に自社のサービスに親しんでもらう目的でパスワード共有を活用してきた。一部ユーザーからの反発はあったものの、2023年第2四半期の業績発表によれば予想を大きく上回る589万の新規契約を得たことから、この施策の効果が表れたと考えられている。Disneyも2023年暮れから来年にかけて、同様の施策を展開することを検討中だと発表している。

コロナ禍を経て、アメリカではストリーミングサービスがケーブルTVなどを超えて、エンターテインメントの主流として収まったように感じる。メディア企業としては、右肩下がりのTVの収益を守りながら、Netflix、Amazon Prime Videoなど専業デジタルサービスを相手にストリーミングサービスで競争し、売上を上げていく必要がある。一方、専業デジタルサービスは収益の多様化のために新たなサービスの開発に腐心する。例えば、Netflixはミニテーマパーク的なもの

北米トレンド